Передел рынка обучения иностранным языкам

В 2021 году объем российского рынка иностранных языков составил 8,3 млрд рублей, он занимал 11% всего отечественного edtech. На протяжении нескольких лет топ-3 возглавляли компании Skyeng, Novakid и EnglishDom, на первые две из которых приходилось около 90% общей выручки сегмента. В I квартале 2022 года их положение также осталось непоколебимо, несмотря на последствия событий 24 февраля. Впрочем, некоторые изменения в расстановке сил на рынке все же произошли. Россию покинули несколько иностранных компаний, которые занимали часть рынка.

Как Skyeng выкупил аудиторию ушедших школ

Самым заметным стал уход EnglishDom, онлайн-школы, обучающей взрослых английскому. «Наша компания выступила в поддержку Украины, и мы уходим полностью с рынка РФ, хотя у нас и так была здесь небольшая доля, — сообщил еще весной основатель компании Максим Сундалов. — Мы в принципе были сфокусированы на рынке Украины последние годы, сейчас будем выживать и разворачиваться на мир». По его словам, к июню компания смогла выполнить обязательства по заработной плате сотрудников, сохранить половину команды и вернуть 65% активных студентов. А уже в июле Максим Сундалов сам объявил о своем уходе из EnglishDom.

Год назад, в августе 2021-го, компанию купила AllRight Олега Оксюка — другая школа английского с украинскими корнями, которая специализируется на обучении детей и работала в России. На момент сделки, согласно данным Forbes, услугами EnglishDom пользовались около 15 тыс. клиентов, а 90% выручки школа получала с Украины. По итогам 2021 года компания заняла 32-ю строчку российского рейтинга edtech-компаний с выручкой 392 млн рублей.

Точно так же Россию покинула и AllRight, которая обучает примерно 20-25 тыс. учеников в год. Как сообщил Олег Оксюк изданию AIN.UA, компания потеряла 60% дохода, отказавшись от большей части учащихся — 11 тыс. российских клиентов. В марте Skyeng договорилась с AllRight о покупке базы российских студентов. Продавец рассчитывал получить до $50 за каждого человека, сообщает анонимный источник. По условиям сделки Skysmart (детское направление Skyeng) взяла на себя все обязательства AllRight по проведению предоплаченных уроков.

«Все студенты переведены на нашу платформу и могут продолжать обучение, — подтверждает Александр Ларьяновский, управляющий партнер Skyeng. — Кроме того, в марте мы предоставили возможность российским студентам и преподавателям из EnglishDom продолжить обучение и преподавание на платформе Skyeng».

Тогда же, весной, так же повел себя и американский сервис изучения языков Duolingo. По заявлению компании, она отключила монетизацию в России и Беларуси — в 2021 году на обе страны приходился всего 1% дохода. «Это нужно для того, чтобы мы не платили никаких налогов российскому правительству и не продавали клиентам услуги, которые не сможем предоставлять в будущем», — говорится в сообщении. При этом Duolingo по-прежнему работает как бесплатное приложение в России и Беларуси, считая, что образование — право любого человека.

Еще одной компанией, завершившей работу в России, стала GoStudent, основанная в Вене в 2016 году. Онлайн-сервис связывает учащихся в возрасте от 6 до 19 лет с частными репетиторами, в том числе обучающими языкам. Он работает более чем в 20 странах, российский же офис был открыт в мае 2021 года. В конце прошлого года компания обнародовала результаты своего первого полугодия на рынке России: более 50 тыс. забронированных образовательных онлайн-консультаций, более 1 тыс. преподавателей. Ежемесячный рост выручки составлял 30%.

Что на внутреннем рынке

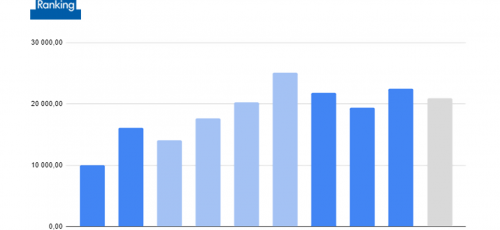

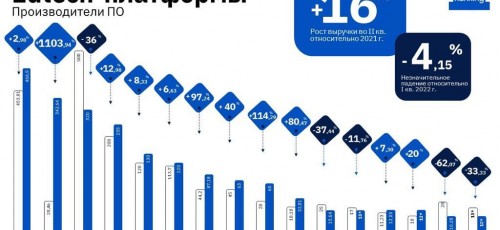

В результате состав и положение языковых школ в рейтинге изменились. Теперь третье место по размеру выручки занимает онлайн-платформа для самостоятельного изучения английского языка Puzzle English. По оценкам экспертов, она закрыла I квартал 2022 года с выручкой 60 млн рублей и II квартал — с 54 млн рублей. Всего же в топ-100 вошло семь компаний, представляющих сегмент. Их общая выручка за I квартал 2022 года составила 2,4 млрд рублей. Сумма выросла на треть относительно того же периода прошлого года, но осталась примерно на том же уровне, что и в IV квартале 2021-го.

Положение компаний в этот период нельзя назвать однозначным: для него не характерны ни общий рост, ни падение. То же отражает и органический трафик. Например, в феврале — марте он увеличился у Novakid и Skyeng, но у менее крупных игроков немного уменьшился. Те же результаты подтверждает и статистика «Яндекс Wordstat» по количеству поисковых запросов брендов онлайн-школ за тот же период.

Во II квартале 2022 года расстановка сил не изменилась, хотя все игроки, работающие преимущественно на российском рынке, оказались в небольшом минусе по выручке относительно I квартала. Общая выручка составила почти 2 млрд рублей — она равна результату II квартала прошлого года. Отчасти на нее повлиял и сезонный спад активности клиентов во время каникул и отпусков. Органический трафик упал даже у крупных игроков. Тем не менее представители онлайн-школ сообщают о стабилизации ситуации и о том, что в целом первое полугодие 2022 оказалось успешнее того же периода прошлого года. Суммарная выручка компаний оказалась на 20% больше, достигнув 4,5 млрд рублей.

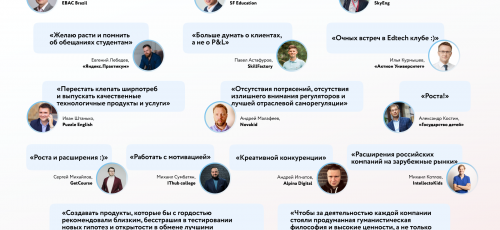

«Сейчас, как и в любой кризис, мы видим наплыв числа клиентов, желающих учить английский язык. Насколько эта тенденция будет долгосрочной, сказать рано, так как прошло еще мало времени. Но пока языковые школы — бенефициары текущего кризиса», — считает Александр Ларьяновский. По словам предпринимателя, заметно выросла интенсивность занятий и мотивация людей, появилось больше клиентов среди детей и подростков из регионов России (раньше подавляющее число учеников было из Москвы и Санкт-Петербурга). Таким образом, с начала года спрос на курсы Skyeng вырос в три раза (без учета студентов Englishdom и AllRight), сообщили в компании.

«Рынок подрос — правда, не очень большими темпами. В основном за счет того, что многие релоцируются в другие страны, а выучить английский проще, чем местный язык. Это касается курсов и для взрослых, и для детей», — говорит Андрей Малафеев, представитель онлайн-школы английского языка Novakid.

«Спада (в I квартале 2022 года. — Прим. авт.) не было, больше неопределенность и паника, — подтверждает Евгений Матвиенко, CEO Deutsch Online. — Количество заявок заметно увеличилось, вырос средний чек, многие хотели оплатить быстрее, пока есть возможность».

Согласно опросу компаний, самым популярным языком у клиентов в России остается английский, а у зарубежных клиентов (в том числе эмигрировавших россиян) большим спросом пользуются английский, немецкий и турецкий.

«В связи с возросшим спросом на турецкий язык мы ввели эту бизнес-единицу в школе и сразу увидели положительную отдачу», — поделились опытом в Alfa School.

«Спрос, как ни странно, упал в английском языке, — говорит Александр Згода, генеральный директор Центра образовательных технологий Advance. — Возможно, это связано с активизацией рекламы других игроков, возможно, с тем, что у нас есть курс немецкого языка. Мы немецкий не рекламируем, поскольку это MVP. Когда его создавали, он не оправдал маркетинговых ожиданий, и его не стали доделывать. Но даже в таком виде его стали покупать чаще, в первую очередь клиенты, эмигрировавшие в немецкоязычные страны».

Сложности с клиентами: как теперь продавать иностранцам

Число зарубежных клиентов у языковых школ уменьшилось. «Все в пределах сезонных колебаний», — утверждают некоторые игроки. Однако все, у кого проходят международные платежи, ожидаемо столкнулись с проблемой трансфера денежных средств из других стран. В некоторых случаях долгое ожидание альтернативных путей оплаты повлекло отток учеников. Дополнительной проблемой стала потеря Google Ads и площадок в социальных сетях, которая сократила маркетинговые охваты.

«В I квартале наш центр, как и многие, столкнулся с резким снижением трафика: основные рекламные каналы ушли с российского рынка, а те, что остались, перегружены и перестали выдавать желаемый результат, — говорят в Advance. — Это привело к сокращению количества клиентов компании, но суммарно показатели остались прежними, поскольку миграция россиян за рубеж, в том числе тех, кто уже подписан на Advance в соцсетях или есть в базе почтовых рассылок, компенсировала падение. В итоге колебания по этому сегменту составили не более 2%».

По мнению главы ГК Puzzle English Ивана Штанько, потеря рекламных каналов сказалась на всех онлайн-школах гораздо критичнее:

«Окупаемый трафик упал у всех в 2-3 раза. Все (компании из России) лишились геотаргетинга на Россию, Украину и Беларусь, которые были крупнейшими рынками обучения иностранным языкам среди стран СНГ. Например, на Украине была мощная IT-подготовка. Молодежь, ориентированная на аутсорс в США и Европе, — целевая аудитория с точки зрения занятий с репетиторами и самообразования. Айтишники не могут качественно коммуницировать через Google-переводчик, они активно учили английский язык. Этот рынок был небольшим, но очень доходным. Даже если кто-то воспользуется старыми рекламными каналами из-за границы с русским оффером, то получит настолько высокую стоимость лида, что это перестанет быть выгодно. Для компаний из России остались «Яндекс», «ВКонтакте» и «перфлюенс» в качестве каналов, а также Google на всех внешних рынках, которые гораздо меньше основных русскоязычных».

Чтобы привлечь аудиторию, школы начали предлагать новые, более удобные для клиентов форматы — рассрочки, продажа за подписку и пр. А некоторые планируют обойти ограничения на прием платежей, открыв филиал в другой стране.

Впрочем, ситуация отразилась не только на студентах, но и на преподавателях, проживающих за рубежом. Сумма оплаты их труда то растет, то снижается из-за высокой волатильности курса валюты. Это создает нестабильность в экономике продукта.

Масштабирование: быть или не быть

Практически все российские компании сегмента, участвующие в рейтинге, представлены в других странах — в основном речь об СНГ, Европе и Ближнем Востоке. Наибольшая доля зарубежной выручки у Novakid — около 95%. Около 80% из нее приходится на Европу (в основном Западную. — Прим. авт.), остальное — Ближний Восток и Азиатско-Тихоокеанский регион.

«Если говорить о европейском рынке, то в основном мы конкурируем с локальными игроками, которые также работают в других странах Европы. Они выросли из офлайновых школ для детей», — говорит Андрей Малафеев. Там же работают Skyeng, Alfa School и украинская AllRight, направившая все усилия на развитие международного бизнеса. Еще до февраля 2022 года компания работала в Польше, Италии, Испании и других странах ЕС, а также в Латинской Америке.

Однако и там наметились изменения. Лидер российского сегмента Skyeng приостановил рекламные кампании в Европе. «Наша стратегия изменилась. Skyeng и Skysmart сейчас полностью концентрируются только на развитии в России и странах СНГ. На ближайшее время у нас больше нет никаких планов по развитию за рубежом», — говорит Александр Ларьяновский. В похожей ситуации оказался центр образовательных технологий Advance. Если в начале года компания была представлена в СНГ, РФ, Израиле, Турции, Германии и Испании, то в 3 квартале 2022 года - только в СНГ и России. «Мы готовы работать для клиентов из других стран, но их стало меньше. Сейчас доля выручки там составляет меньше 0,5%. Кроме того, сказались сложности с приемом платежей из стран Европы», — поделились в Advance. О снижении доли зарубежной выручки также сообщили в Deutsch School.

Еще один представитель рейтинга — Синергия — в 3 квартале 2022 года вовсе отказался от курсов обучения иностранным языкам. В начале года их доля составляла 0,24% в структуре выручки компании.

Большинство опрошенных участников рейтинга намерены сосредоточиться на развитии бизнеса внутри России, однако не считают, что о планах по масштабированию следует забыть. При этом преобладает мнение, что работать за рубежом именно как российская школа практически невозможно. «Некоторые клиенты из Восточной Европы просят нас подтвердить, что компания или ее фаундеры не связаны с Россией», — поделился один из собеседников Smart Ranking. О таких же запросах сообщил и Олег Оксюк в интервью украинскому изданию.

Еще один популярный рынок у российских языковых школ — Ближний Восток, где работают NovaKid и Puzzle English, — переживает меньше потрясений. «Наша стратегия в ОАЭ не изменилась — там практически нет компаний, которые специализируются на продаже интерактивного самообучения. В начале следующего года, если возможности позволят, продолжим выходить на “внешку”», — поделился планами Иван Штанько.

По словам предпринимателя, основная сложность, с которой сталкиваются собственники edtech-стартапов при выходе за рубеж, — непонимание местной культуры и менталитета.

«Например, страны, пострадавшие от пандемии, — Индия, Южная Америка — особенно оценили прелести удаленной работы, и взрослое население охотно покупает детям IT-курсы и различные варианты онлайн-образования, ведь такое образование может стать трамплином и поможет вырваться из нищеты. В то же время в Великобритании и США спрос на такие продукты до сих пор достаточно низок — они не испытывают острой потребности, для них это возможность саморазвития или развлечения, которые сейчас уходят на второй план из-за экономического кризиса».

Что ждет сегмент в ближайшем будущем

Говоря о будущем, представители языкового сегмента настроены скорее оптимистично. В основном они считают, что рынок продолжит развиваться, хоть и с меньшими темпами. По итогам года его объем может превысить 10 млрд рублей. Изучение языка останется особенно актуальным для тех, кто планирует переехать или уже находится в других странах, ведь стоимость занятий в Европе дороже. Наибольшей популярностью будут пользоваться курсы, направленные на адаптацию за рубежом.

Кроме того, весь edtech будет искать новые инструменты: от каналов и способов привлечения аудитории до международного эквайринга. Сейчас как никогда важны запас прочности и лояльная аудитория, считают игроки, а самым вероятным сценарием развития будут дальнейшие слияния с монополистами.

Инна Рейхард

Дата публикации: 09.11.2022